- Home

- Nieuws & wetgeving

- Fiscaal voordeel via thematische investeringsaftrek

28-01-2025

Fiscaal voordeel via thematische investeringsaftrek

Voor bepaalde nieuwe investeringen kan je genieten van een fiscaal voordeel via de investeringsaftrek. Dit is een maatregel waarbij een bepaald percentage van de aankoopprijs bijkomend in aftrek mag gebracht worden van het belastbaar resultaat van jouw onderneming.

Vanaf 1 januari 2025 is de investeringsaftrek grondig hervormd, en onderverdeeld in verschillende categorieën. Voortaan bestaan er nog drie categorieën, namelijk de basisaftrek, de thematische aftrek en de technologieaftrek.

In dit artikel staan we verder stil bij de toepassing van de thematische investeringsaftrek en verhoogde investeringsaftrek voor digitale vaste activa.

1. Inleiding

De wetgever introduceerde een nieuwe thematische investeringaftrek, die specifiek van toepassing is voor groene investeringen. Het aftrekpercentage bedraagt 40% voor KMO’s en 30% voor grote ondernemingen.

Driejaarlijks worden er lijsten gepubliceerd die specifieren welke investeringen in aanmerking komen. De investeringen worden onderverdeeld in vier thema’s :

- Efficiënt energieverbruik en hernieuwbare energie

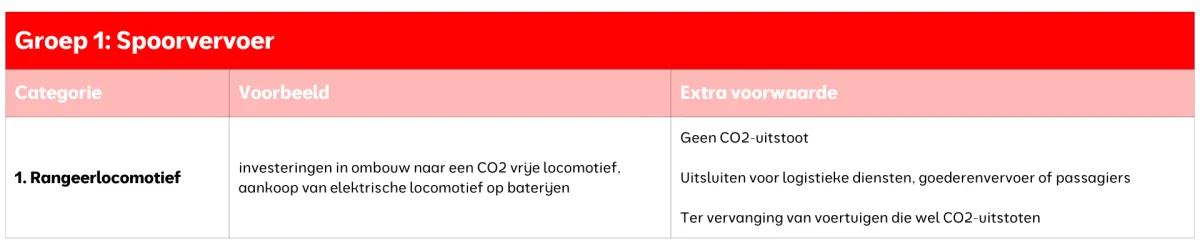

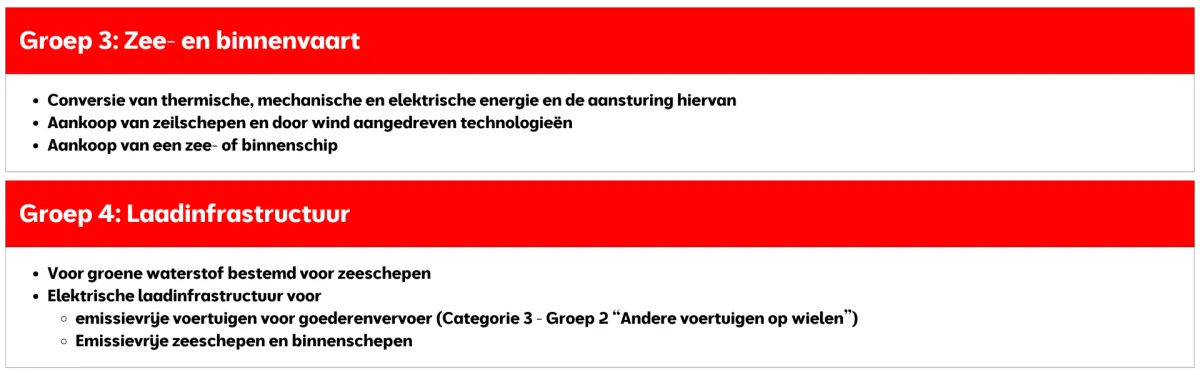

- Koolstofemmissievrij vervoer

- Milieuvriendelijke investeringen

- Ondersteunende digitale investeringen

De investeringslijst m.b.t. de digitale ondersteuning is nog niet gepubliceerd.

2. Thematische aftrek

1. Efficiënt energieverbruik en hernieuwbare energie

Voor de toepassing van de investeringsaftrek op investeringen die bijdragen aan de productie van hernieuwbare energie en efficiënter energieverbruik, gelden de volgende voorwaarden:

- De investering moet een waarde hebben van meer dan 1.000 euro

- Investeringen die een terugverdientijd hebben van minder dan 3 jaar, worden uitgesloten

- De interne rentevoet (IRR) van investeringen uitgevoerd door grote ondernemingen, mag niet hoger zijn dan 13%

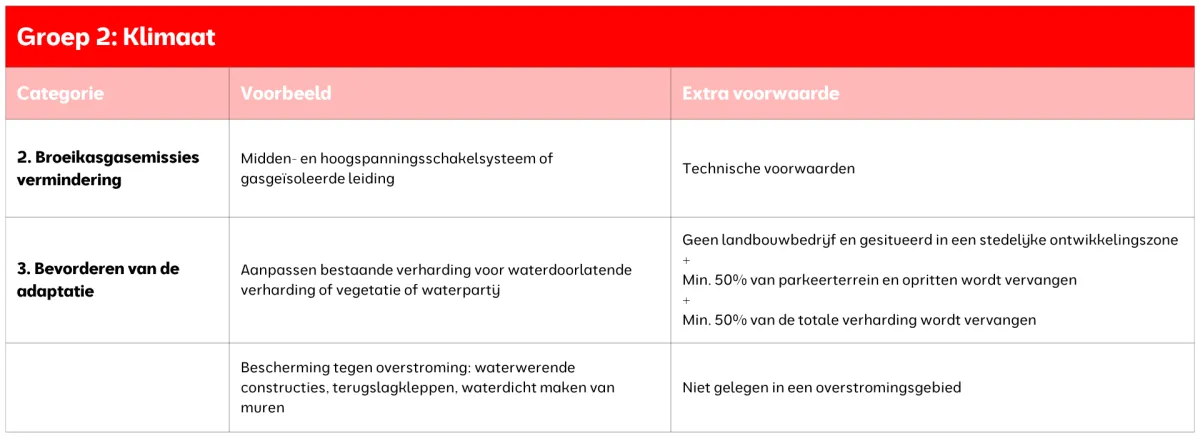

De investeringen worden onderverdeeld in verschillende groepen en categorieën.

2. Efficiënt energieverbruik en hernieuwbare energie

Voor de toepassing van de investeringsaftrek op investeringen die bijdragen aan de productie van hernieuwbare energie en efficiënter energieverbruik, gelden de volgende voorwaarden:

- De investering moet een waarde hebben van meer dan 1.000 euro

- Investeringen die een terugverdientijd hebben van minder dan 3 jaar, worden uitgesloten

- De interne rentevoet (IRR) van investeringen uitgevoerd door grote ondernemingen, mag niet hoger zijn dan 13%

De investeringen worden onderverdeeld in verschillende groepen en categorieën.

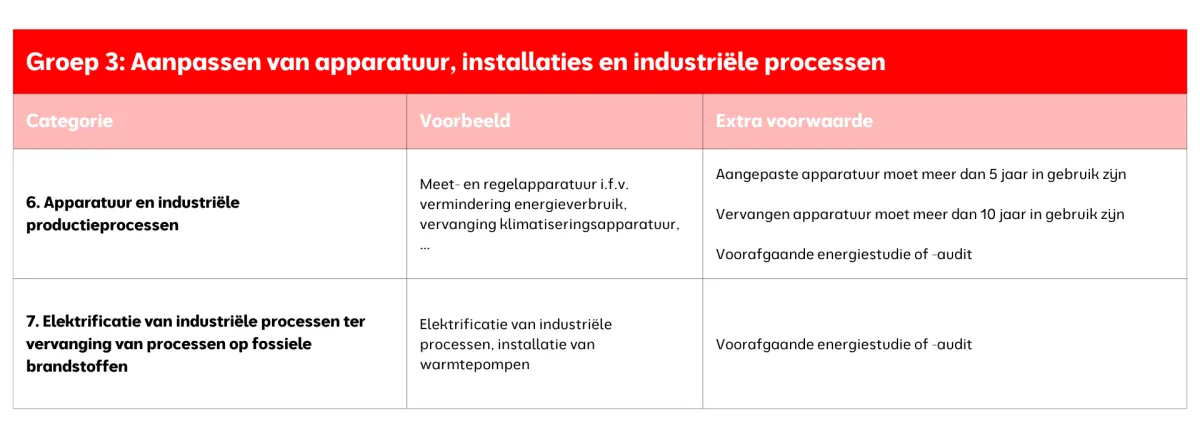

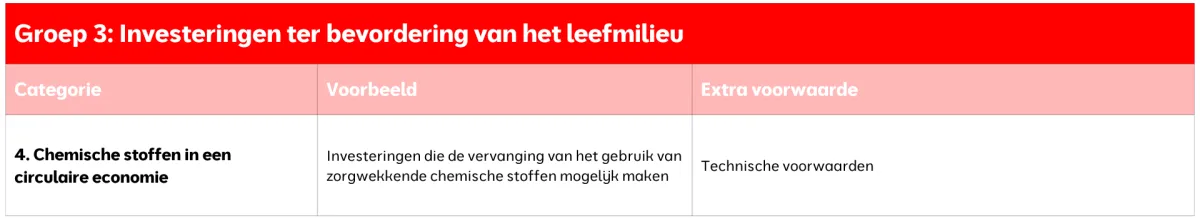

3. Milieuvriendelijke investeringen

Dit thema omvat de investeringen die bijdragen aan een gunstige milieu-impact. Ook hier geldt er een minimum investeringsbedrag van 1.000,00 euro om in aanmerking te komen voor de verhoogde thematische investeringsaftrek.

3. Formaliteiten

Voor sommige investeringen moet voorafgaandelijk een verplichte energiestudie- of audit gebeuren. Daarnaast kan de thematische investeringsaftrek niet aangevraagd worden door een onderneming in moeilijkheden.

Om gebruik te maken van de thematische investeringsaftrek, moet er een gemotiveerd attest toegevoegd worden bij de aangifte. In dit attest bevestigt de bevoegde overheid dat de investering conform is. Kadert de investering in een project dat over verschillende boekjaren loopt, dan heb je de mogelijkheid om een investeringscertificaat aan te vragen. Dit certificaat biedt het voordeel dat je zekerheid verkrijgt over de kwalificatie van de investering op het ogenblik van de aanvang het project. Voor projecten die langer dan drie jaar duren, zou het kunnen voorkomen dat de geplande investeringen niet meer op de lijsten voorkomen bij de hernieuwing ervan.

Dit attest moet aangevraagd worden binnen de 3 maanden na het einde van het boekjaar waarin de investering plaats vindt.

4. Verdubbelde basisaftrek voor digitale vaste activa

De basisaftrek van 10% wordt verhoogd tot 20% voor digitale investeringen vanaf 1 januari 2025 verricht door kleine ondernemingen.

Dit omvat onder andere de aankoop van software voor:

- boekhoudkundig en financieel beheer

- betalings- en facturatiesystemen

- beveiliging van informatie- en communicatietechnologie

- klantenwerving en beheer van contractuele en commerciële relaties

- ondersteuning van bovenvermelde investering

De dienstverlener moet een vermelding maken op zijn factuur om deze aftrek te kunnen genieten.

Wordt er daarentegen een abonnement afgesloten om elektronische facturen te kunnen uitreiken, geldt er een verhoogde kostenaftrek van 120%.

artikel geschreven door Annelien.delobelle@denp.be

💡 Heb je vragen over investeringsaftrek? Neem contact op met je dossierbeheerder voor verdere toelichting.

Vind een kantoor in je buurt

Vind gemakkelijk een kantoor bij jou in de buurt en maak een afspraak voor een persoonlijk gesprek